破局与重构:中国物流行业趋势全景图与战略指南

现代物流一端衔接生产,一端对接消费,高度集成并深度融合运输、仓储、分拨、配送、信息等关键服务功能,是延伸产业链、提升价值链、构建供应链的重要支撑。其在构建现代流通体系、促进强大国内市场的形成、推动经济高质量发展以及建设现代化经济体系过程中,发挥着先导性、基础性和战略性的重要作用。近年来,我国现代物流业持续较快增长,服务能力显著增强,基础设施条件和政策环境不断优化,已成为国民经济的重要组成部分。

1、物流行业发展概况

(1)物流需求总量持续扩张,结构同步优化

2024年,全国社会物流总额达360.6万亿元,按可比价格计算,同比增长5.8%,增速较2023年提升0.6个百分点。分季度看,一至四季度分别增长5.9%、5.7%、5.3%和5.8%。其中,一季度实现良好开局,二季度延续平稳发展,三季度增速有所放缓并显现下行压力,在多项政策措施推动下,四季度企稳回升,全年物流需求呈现稳中有进态势。在政策拉动与需求多样化等因素共同作用下,新旧动能交替回升态势更加显著,物流需求增长方式加快由粗放式向高质量转型。从增长贡献看,工业品物流总额同比增长5.8%,贡献率达77%,构成物流需求增长的主要拉动力;在新业态带动下,单位与居民物品物流总额增长6.7%,贡献率为11%,成为物流需求增长的重要潜力。随着国民经济新发展理念深入推进和新发展格局加速构建,物流需求结构持续改善,新动能带动作用逐步增强。结构方面,再生资源物流总额与单位与居民物品物流总额合计占比为5%,较上年小幅提升,绿色化、数字化类物流需求发展态势显著;农产品物流总额与进口货物物流总额合计占比为7%,比重保持稳定;工业品物流总额占比为88%,同比略有下降。

2025年前三季度,全国社会物流总额 263.2 万亿元,按可比价格计算,同比增长 5.4%,增速较上半年回落 0.3 个百分点。分季度看,一、二、三季度分别增长 5.7%、5.5%、5.2%,各季度物流需求增速虽呈小幅回落走势,但均保持 5% 以上较快增长,与 GDP 增长态势始终高度协同,前三季度社会物流总额增速较 GDP 增速略高 0.2 个百分点,反映物流需求对经济发展的支撑动力未发生改变。

随着积极有为的宏观政策持续发力,国内生产相关物流需求稳步扩张,消费物流需求潜力有序释放,产业链融合创新巩固了供应链韧性,物流需求作为经济循环核心引擎的活力持续释放,进一步打通生产、分配、流通、消费各环节堵点,为实体经济提供更强支撑。

(2)工业制造与进口物流运行平稳,新质物流动能加速成长

2024年我国工业品物流总额318.4万亿元(同比增5.8%),传统高耗能产业物流量下滑,智能制造等高端领域物流量增速超14%,实物商品网上零售额增6.5%带动快递超1700亿件,进口货物物流总额18.4万亿元(同比增3.9%)且中间制成品进口增长显著;2025年工业领域物流运行总体平稳、稳中有进。前三季度工业品物流总额同比增长 5.6%,增速较上半年回落 0.2 个百分点,对社会物流总额增长的贡献率达 81%,工业领域物流需求的核心支柱地位持续巩固。从行业看,其中,超九成的行业相关物流需求维持韧性增长,升级领域驱动作用尤为明显。特别是9月份以来,装备制造业和高技术制造业 PMI 均升至51%以上的较高景气区间,相关需求增速分别快于工业品平均水平 3.5 和 3.4 个百分点。从实物量看,粗钢、水泥等传统大宗商品的物流实物量普遍有所下降,工业控制计算机及系统、3D 打印设备、工业机器人等产品物流量增长则超 30%,工业品物流需求结构调整进程持续推进。。

(3)物流供给能力稳步提升,供需适配性增强

2024年我国物流市场规模持续扩大,物流业总收入13.8万亿元(同比增4.9%),头部企业收入超2万亿元(占比逾16%),物流相关法人单位超90万个、个体经营户超810万个,从业人员超5500万人,其中即时配送等新业态从业人员增长超50%,全年社会物流总额各季度增速均超5%(高于GDP增速),物流景气指数均值51.7%;2025年进口物流在复杂外部环境下顶压前行,运行呈现回升势头。前三季度进口物流总额同比下降 1.0%,降幅较上半年收窄 2 个百分点;三季度在二季度改善基础上进一步回升,同比增速加快至 3%,增长动力来源更趋多元,结构优化特征更为明显。从进口货类结构看,与传统动能相关的商品(如基建原料、大宗商品)进口持续低迷,产业结构升级相关商品进口量价齐升。高端制造元器件进口物流需求依然旺盛,机床与集成电路等机电产品进口物流量增速维持 13% 和 8.9% 的较高水平,计量检测仪器、计算机及通信设备进口值分别增长 9.3% 和 8.9%,成为拉动进口物流增长的核心引擎。

(4)基础设施持续升级,物流发展环境不断优化

2024年我国物流基础设施持续完善,完成相关固定资产投资约3.8万亿元,铁路、航空运输业投资分别增13.5%、20.7%,国家物流枢纽达151个,国际物流网络拓展至中欧班列开行1.9万列、海外仓超2500个,物流服务价格竞争缓和,多领域运价指数呈积极变化;2025年前三季度,物流基础设施硬件环境持续完善,基础设施投资同比增长 1.1%,高于全部投资增长平均水平,物流相关投资力度依然较强,重点投向国家物流枢纽、国家骨干冷链物流基地、中欧班列、集疏运体系、多式联运示范工程等关键领域。

2、物流业的发展趋势

物流行业作为生产性服务业,直接服务于实体经济,其经营模式的发展趋势在很大程度上受到实体经济变化的影响。随着实体经济不断向精细化、高效化方向演进,物流行业也相应朝着精细化管理方向发展,逐步经历了从基础物流、合同物流向供应链管理的演进过程。

在基础物流阶段,物流企业主要向货主提供运输、仓储、装卸搬运、配送等单一功能的物流服务,通常仅对物流流程中某一具体环节负责,并不承担保障整体物流目标实现的责任。

进入合同物流阶段,物流企业通过合同或契约形式,在一定时间内对仓储、运输等社会物流资源进行系统整合。相较于基础物流,合同物流通过明确的权责约定,规范了物流服务商与货主企业之间的合作关系,提升了物流服务的专业化水平。

在供应链管理阶段,物流企业以现代信息技术为支撑,强化信息的高效对接与资源的优化配置,通过提供多元化、整合化的服务,促进各流程环节之间的协同运作。供应链管理有助于加强链条各环节的有效衔接,降低企业运营成本,推动供需精准匹配,并助力企业实现精细化管理。

供应链是指从原材料采购到最终产品交付终端消费者的完整价值链条,涵盖所有相关参与主体(包括材料商、供应商、制造商、物流商、分销商、零售商及消费者等)、流程环节(如生产、仓储、运输、分销等)以及资源要素(信息、资金、物料等)所构成的协同网络。与主要涉及仓储、分拨、运输等实体流动的传统物流活动不同,供应链管理强调整条链路的协同整合,通过构建从原材料采购到终端交付的完整价值网络,实现跨组织协作下产品、服务与信息的双向流动。其核心在于通过资源最优配置与流程高效协同,达到降本增效、控制风险并最大化客户价值的目标。

3、物流行业竞争格局

我国物流行业市场格局较为分散,企业数量持续增加,目前仍呈现从业主体规模偏小、布局零散的竞争态势。随着产业升级步伐加快、渠道融合趋势日益显著以及精细化管理需求不断提升,传统物流企业已不再局限于提供单一供应链环节的基础物流服务,而是逐步延伸业务链条,向能够提供上下游一体化供应链解决方案的方向转型升级。

与此同时,在监管政策趋严和经营成本持续上涨的双重压力下,规模较小的物流企业将逐步退出市场,预计行业集中度将进一步提升。而那些规模较大、资质齐全、管理规范,并具备供应链一体化服务能力的企业,则可依托规模经济效应,在网络覆盖、运力调配等方面形成及时、安全、成本低的综合优势,从而进一步增强其市场竞争力与行业影响力。

4、行业内主要企业

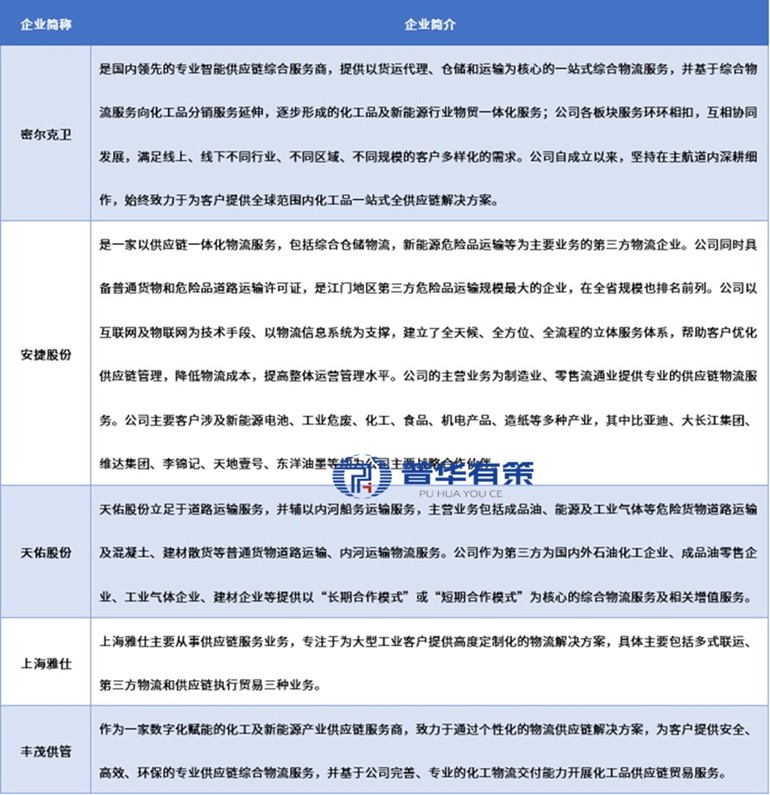

行业内主要企业有密尔克卫、安捷股份、天佑股份、上海雅仕、丰茂供管等。

行业内主要企业

资料来源:普华有策

《”十五五”时期物流行业市场调研及发展趋势预测报告》涵盖行业全球及中国发展概况、供需数据、市场规模,产业政策/规划、相关技术/专利、竞争格局、上游原料情况、下游主要应用市场需求规模及前景、区域结构、市场集中度、重点企业/玩家,企业占有率、行业特征、驱动因素、市场前景预测,投资策略、主要壁垒构成、相关风险等内容。同时北京普华有策信息咨询有限公司还提供市场专项调研项目、产业研究报告、产业链咨询、项目可行性研究报告、专精特新小巨人认证、市场占有率报告、十五五规划、项目后评价报告、BP商业计划书、产业图谱、产业规划、蓝白皮书、国家级制造业单项冠军企业认证、IPO募投可研、IPO工作底稿咨询等服务。(PHPOLICY:GYF)