汽车制动系统行业:技术革新驱动格局重塑,国产替代迎来新机遇

1、行业概况:安全核心部件,技术迭代加速

汽车制动系统作为车辆安全的核心保障,经历了从传统机械制动到电控化、线控化的技术跃迁。随着汽车电动化、智能化浪潮的推进,行业正经历技术升级与市场格局重塑的双重变革。当前,全球汽车制动系统市场规模已突破千亿级,中国市场凭借全球最大的新能源汽车产销体量,成为国际巨头与本土企业角逐的主战场。

2、竞争格局:国际巨头主导,本土企业突围

(1)国际品牌占据主导地位

博世、大陆集团、采埃孚天合等国际巨头凭借先发技术优势和全球化布局,长期垄断国内中高端市场,尤其在电控及线控制动领域(如ESC、EPB、EHB)占据超70%的份额。其核心竞争力在于: 成熟的模块化技术解决方案;与全球主机厂的深度绑定关系;品牌溢价带来的高附加值。

(2)本土企业加速追赶

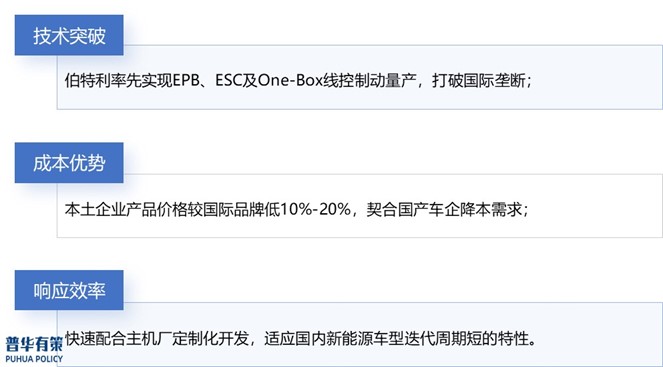

以伯特利、亚太股份为代表的国内自主品牌,通过技术突破和成本优势逐步打开市场:

国内自主品牌优势分析

资料来源:普华有策

目前,本土企业在机械制动领域已实现全面国产化配套,并在线控制动领域逐步渗透至比亚迪、吉利、蔚来等头部新能源车企供应链。

3、技术趋势:线控制动引领未来,EHB与EMB路线并存

(1)线控制动技术升级路径

EHB(电子液压制动):当前主流方案,分为Two-Box与One-Box两类。One-Box因集成度高(电子助力器+ESC)、成本低(较Two-Box降本30%以上)成为车企首选,2023年国内市场渗透率已超25%。

EMB(电子机械制动):彻底取消液压系统,响应速度提升50%以上,契合高阶自动驾驶需求。采埃孚、博世等已推出样机,但因冗余安全设计和高成本限制,规模化量产预计需至2030年前后。

(2) 新能源与智能化驱动技术革新

新能源汽车缺乏真空源,推动真空助力器向电子助力转型; 高阶自动驾驶要求制动系统响应时间≤150ms,传统液压制动难以满足;能量回收需求推动制动系统与电驱系统的深度协同。

4、行业利润:规模效应与技术溢价成关键

(1)成本压力与盈利挑战

上游原材料(钢材、铝材)价格波动直接影响毛利率,2022年行业平均毛利率下滑至18%-22%;主机厂年降政策(年降价3%-5%)压缩利润空间,倒逼企业通过技术升级对冲成本压力。

(2)高附加值产品提升盈利潜力

线控制动产品(如One-Box)毛利率可达30%-35%,显著高于传统制动产品(15%-20%); 软件定义制动(如博世iBooster)推动盈利模式从硬件销售向“硬件+软件服务”转型。

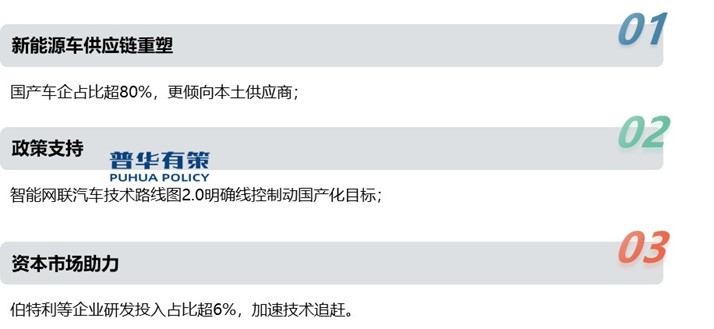

5、国产替代机遇:本土企业弯道超车路径

(1) 窗口期已至

发展有利因素

资料来源:普华有策

(2) 竞争策略建议

聚焦核心赛道:优先突破One-Box、EMB等增量市场;

绑定头部车企:通过联合开发建立技术壁垒;

布局海外市场:借力东南亚、中东欧新能源车市场扩张机遇。

6、未来展望:智能化与全球化双轮驱动

到2030年,中国线控制动市场规模预计突破500亿元,渗透率超60%。行业将呈现两大趋势:

(1)技术融合:制动系统与转向、悬架协同,形成底盘域控一体化方案;

(2)格局重构:本土企业有望在EMB时代实现份额反超,全球市场份额目标提升至30%以上。

汽车制动系统行业正处于百年技术变革的关键节点。国际巨头凭借先发优势仍占据主导,但本土企业通过技术创新与成本管控,已在细分领域打开突破口。随着新能源汽车渗透率提升和智能驾驶技术落地,行业竞争将从“单品性价比”转向“系统化解决方案”的较量。未来,兼具技术储备、客户资源与全球化视野的企业,将在这场变革中占据制高点。

《2025-2031年汽车制动系统行业专项调研及投资前景预测分析报告》涵盖行业全球及中国发展概况、供需数据、市场规模,产业政策/规划、相关技术/专利、竞争格局、上游原料情况、下游主要应用市场需求规模及前景、区域结构、市场集中度、重点企业/玩家,企业占有率、行业特征、驱动因素、市场前景预测,投资策略、主要壁垒构成、相关风险等内容。同时北京普华有策信息咨询有限公司还提供市场专项调研项目、产业研究报告、产业链咨询、项目可行性研究报告、专精特新小巨人认证、市场占有率报告、十五五规划、项目后评价报告、BP商业计划书、产业图谱、产业规划、蓝白皮书、国家级制造业单项冠军企业认证、IPO募投可研、IPO工作底稿咨询等服务。