赤藓糖醇行业面里的主要机遇及进入壁垒分析(附报告目录)

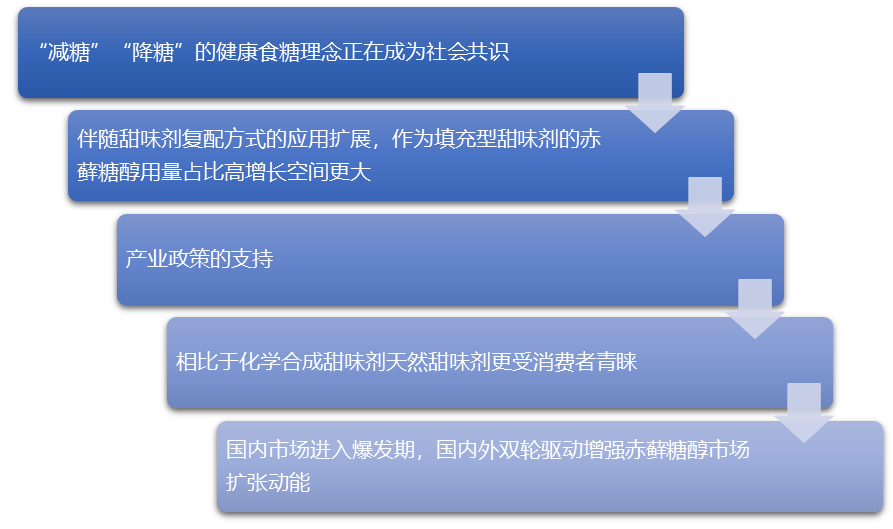

1、赤藓糖醇行业面临的机遇

(1)“减糖”“降糖”的健康食糖理念正在成为社会共识

摄入糖分过多导致的健康问题在全球范围内日益严重,过量摄入糖分容易增加患肥胖、高血压、П型糖尿病、龋齿等慢性疾病的风险,给国民身体素质的提高造成不利影响,给社会经济发展带来巨大负担。“减糖”“降糖”的健康食糖理念正在成为社会共识,已有多国出台征收“糖税”抑制过量食用蔗糖,消费者购买饮料、食品时关注含糖量、热量值意识日益提升,食品及饮料生产企业使用甜味剂替代蔗糖推出“零热量”、“无糖”产品正在成为热潮。

相关报告:北京普华有策信息咨询有限公司《中国赤藓糖醇市场调研及“十四五”发展趋势研究报告》

(2)伴随甜味剂复配方式的应用扩展,作为填充型甜味剂的赤藓糖醇用量占比高增长空间更大

高倍甜味剂甜度倍数高,直接添加使用便捷性较低,而赤藓糖醇甜度为蔗糖的70%左右,通过将赤藓糖醇与高倍甜味剂复配,可定制标准蔗糖甜度倍数如1倍或两倍的复配糖,大大提高下游添加使用的便捷性。另外,部分高倍甜味剂存在金属味、中药味等不良后味,通过与赤藓糖醇复配可有效掩盖其不良口味,更好模拟蔗糖风味,提高消费者接受程度。近年来,将甜菊糖苷、罗汉果甜苷、三氯蔗糖等高倍甜味剂与赤藓糖醇复配后再添加到食品饮料或直接食用,在国外代糖市场应用越来越普遍。

在使用赤藓糖醇与高倍甜味剂复配时,由于甜度上的差异,赤藓糖醇使用量占比远大于高倍甜味剂,以使用300倍甜度的罗汉果甜苷与赤藓糖醇复配制作1KG一倍蔗糖甜度的复配糖为例,1KG复配糖中罗汉果甜苷重量占比仅为0.19%左右,剩余99.81%左右均为赤藓糖醇。

(3)产业政策的支持

《“健康中国2030”规划纲要》,明确了健康中国建设的总体战略目标、具体方式及组织保障,为医养健康相关产业的发展提供了明确方向和政策支持。随着国家进一步出台医养健康、食品及其添加剂等相关领域的政策文件,健全相关法律法规及标准体系,推动食品添加剂等标准与国际标准接轨,将有利于我国益生元及膳食纤维行业的快速、健康发展。《国民营养计划(2017-2030年)》,提出积极推进“三减三健”(即减盐、减油、减糖,健康口腔、健康体重、健康骨骼)的全民健康生活方式,有利于推动代糖甜味剂产品的发展。

(4)相比于化学合成甜味剂天然甜味剂更受消费者青睐

作为蔗糖替代者的角色,消费者要求甜味剂应该具备安全性高、无营养价值、无热量或极低热量等优点,一般情况下获批可用于食品添加的甜味剂在限量范围内食用是安全的,但由于日常饮食中很多食品、饮料中均有添加,因此消费者较难自行准确控制甜味剂摄入量。消费者普遍认为在安全性上天然甜味剂要高于化学合成甜味剂,因此导致消费者更青睐天然甜味剂。

(5)国内市场进入爆发期,国内外双轮驱动增强赤藓糖醇市场扩张动能

伴随国内消费者健康食糖意识提升和消费升级,无糖饮料系列正成为国内饮料市场增长最快的品类,无论是诸如康师傅、统一、农夫山泉、雀巢这样的饮料龙头企业,还是元气森林、喜茶这样的国内新晋饮料企业,均在积极布局低糖无糖赛道。低糖无糖正成为饮料公司推新的核心卖点之一,也逐步成为消费者的重要关注点。

2020年国内添加赤藓糖醇替代蔗糖以主打“0糖、0热量”的饮料新品呈现爆发式增长态势。

随着消费者以及生产厂家对赤藓糖醇认识的逐步加深,预计未来国内市场赤藓糖醇及其复配产品对蔗糖、果葡糖浆等添加糖的替代程度将进一步深化,应用领域预计也将从饮料向烘焙等食品加工、厨房调味等领域扩展。未来国内市场赤藓糖醇发展空间十分可观。

综上,作为“天然”“零热量”的新型甜味剂,赤藓糖醇市场空间已进入高速增长期,未来一段时期内也将保持较好增长态势,行业市场发展空间可观。

2、赤藓糖醇行业主要进入壁垒

(1)资质壁垒

作为可直接用于食品添加的产品生产,国内外监管机构均对赤藓糖醇生产销售进行相对严格的资质核准。

在国内从事赤藓糖醇生产需要获得食品生产许可证资质,从食品生产安全全程监管的角度,企业需要通过ISO9001(质量管理)、ISO14001(环境管理)、ISO22000(食品安全管理)等质量体系认证。在国外,赤藓糖醇产品销售需要经过众多的资质检验和认可,并且不同国家、不同企业会涉及不同的资质认可,如国际食品安全品质认证(SQF)、食品安全全球标准认证(BRC)、犹太洁食认证(KOSHER)、清真洁食认证(HALAL)、美国食品药品监督管理局许可认证(FDA)、IP非转基因供应链标准认证、欧盟及美国ECOCERT有机认证等。

因此,对于新进入者需要耗费较大时间和规范成本以逐步获取相应的资质认可。

(2)技术壁垒

赤藓糖醇生产过程中涉及多个技术环节,包括发酵培养基配方、发酵工艺控制技术、母液回收技术、提取技术、分离脱色技术、复配技术等。由于发酵生产为全流程续贯式推进,其中任何一个环节涉及的技术无法攻克或存在瑕疵都对最终的产品质量有重要影响。

长期以来,赤藓糖醇行业规模较小,行业内企业仅有个别几家,因此市场并无标准成套设备供应,资深技术人才不但数量极少而且受到各生产企业的严格保护,因此对于新进入者技术壁垒相对较高。

(3)规模壁垒

目前赤藓糖醇行业生产企业数量较少,处于少数几家前列供应商的博弈市场。由于下游直接应用于食品消费,因此客户对于赤藓糖醇产品质量可靠性十分看重,行业新进生产商从生产出合格产品到获得市场认可形成规模化销售需要一定的时间。另外,大型客户对于赤藓糖醇企业生存发展十分重要,而大型客户通常订单需求具有单次数量大、紧急订单多发等特征,因此大型客户通常要与行业产能前列供应商建立稳定合作关系。

在当前赤藓糖醇市场竞争环境下,对于新进入者来说,投产规模必须达到万吨级别否则无法获得足够的优质客户资源,大规模产能生产线的建设需要大量的资金,而且由于是发酵工艺,生产线众多非标准化的设备需要研究、调试,工艺控制需要摸索优化,建成投产到获得质量稳定的规模产出,再到提产增效获得规模效应需要相当的时间成本。如果企业不具有充足的实力克服沉淀的资金成本和时间成本,加之若行业领先者采取低价策略,则新进入者很难在该行业站稳脚跟。

3、赤藓糖醇行业竞争格局

目前,全球赤藓糖醇产业生产中心在中国,主要有保龄宝、三元生物和诸城东晓,三家企业均位于山东省,国外主要有嘉吉公司和JBL公司等。

(1)保龄宝

保龄宝(股票简称代码002286)成立于1997年,公司产品主要包括功能糖系列、淀粉糖系列、糖醇系列、膳食纤维系列、医药原辅料系列、淀粉系列及益生元终端、特医食品等,广泛应用于健康食品、功能饮料、医药、无抗饲料等领域。保龄宝是国内较早开始工业化生产赤藓糖醇的企业。保龄宝公开披露信息显示,2018年、2019年和2020年,赤藓糖醇销售收入分别为19,670.89万元、24,449.61万元和40,748.27万元。

(2)三元生物

公司自2007年成立以来公司专注深耕赤藓糖醇产品,先后攻克菌种选育、配方优化、发酵控制、结晶提取等多个环节的工艺难题,逐步成长为全球赤藓糖醇行业领导者之一。公司在巩固赤藓糖醇行业优势地位的基础上,顺应市场应用变动趋势,推出罗汉果复配糖、甜菊糖复配糖、三氯蔗糖复配糖等新品种。

(3)诸城东晓

诸城东晓成立于2004年,经过多年发展形成了多元化玉米深加工产业体系,具备年产玉米淀粉60万吨、食用葡萄糖26万吨、麦芽糖浆20万吨、麦芽糊精10万吨、山梨糖醇5万吨、麦芽糖醇5万吨的生产能力,同时还具备植脂末、葡萄糖酸钠、高品质氨基酸(赖氨酸)、蛋白粉、喷浆玉米皮、胚芽饼、玉米油的生产能力。

诸城东晓官网显示,其原有赤藓糖醇产能1万吨,2020年6月年产2万吨高端赤藓糖醇智能化生产线扩建项目开始试生产,该公司具体年产量数据尚无公开数据。

(4)嘉吉公司

嘉吉公司成立于1865年,是美国最大的非上市私人公司,业务领域覆盖食品、农业、金融和工业产品及服务,是一体的多元化跨国企业集团。根据嘉吉公司官网披露的年度报告,该公司拥有超过16万名员工,2018财年、2019财年和2020财年营业收入分别为1,146.95亿美元、1,134.90亿美元和1,146.25亿美元。

(5)JBL公司

JBL公司成立于1867年,专注于天然发酵原料和产品的研发和生产,主要产品有赤藓糖醇、黄原胶、乳酸、葡萄糖酸钠和柠檬酸等。公司总部位于瑞士,在德国、法国、奥地利和加拿大设有生产基地。

另外还有部分公司正在筹划新建产能进入赤藓糖醇生产领域,如A股上市公司丰原药业(000153.SZ)2019年8月发布公告,全资子公司安徽丰原利康制药有限公司拟新建年产3万吨赤藓糖醇项目。