“十五五”期间钛材消费量的增长将推动海绵钛需求的快速增长

1、海绵钛基本情况介绍

海绵钛是钛金属单质,一种多孔的纯钛,从钛矿中还原出来的中间产品,一般为浅灰色颗粒或海绵状,海绵钛是生产钛合金的主要原材料,是钛工业的基础环节。海绵钛通常与其他金属元素混合熔铸成锭后,被用于制造钛板、钛棒、钛管等纯钛或钛合金产品,钛合金材料中海绵钛质量约占比90%。海绵钛中含有的杂质元素和微观结构对钛合金的力学性能、耐腐蚀性能以及耐高温性能等有着决定性的影响。高端海绵钛可以生产出高性能的钛合金,满足航空航天、国防军工等高端领域对材料的严苛要求。海绵钛的外观类似于海绵,有许多小孔和杂质,这种形态的钛具有较高的表面积,使得它在与其他物质反应时具有较高的活性。海绵钛纯度一般在98.5%-99.8%之间,密度约为1.6-1.8克/立方厘米,比金属钛的密度(4.5克/立方厘米)低很多。钛在500℃的高温状态/-253℃低温状态长期使用仍可以保持金属特性。通常铝在150℃,不锈钢在310℃便会失去原有性能。钛在硬度、耐热性及导电导热性方面与其他过渡金属(如铁、镍)相似,但是相对更轻。

此外,钛具有很好的耐腐蚀性,钛与空气中的氧和水蒸气亲和力高,在-196℃~500℃的温度范围内,钛表面会形成一层稳定性高、附着力强的永久性氧化物薄膜,故而耐酸碱腐蚀。

2、海绵钛产业链纪发展历程

(1)海绵钛产业链

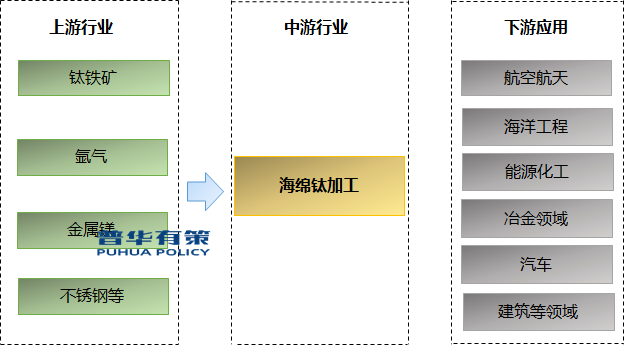

海绵钛产业链上游为用来制备海绵钛的钛矿资源,中游为海绵钛的生产,下游为对海绵钛再加工形成的钛材行业,并最终应用于航空航天、舰船、化工、消费电子等行业。

海绵钛产业链图:

(2)海绵钛发展历程

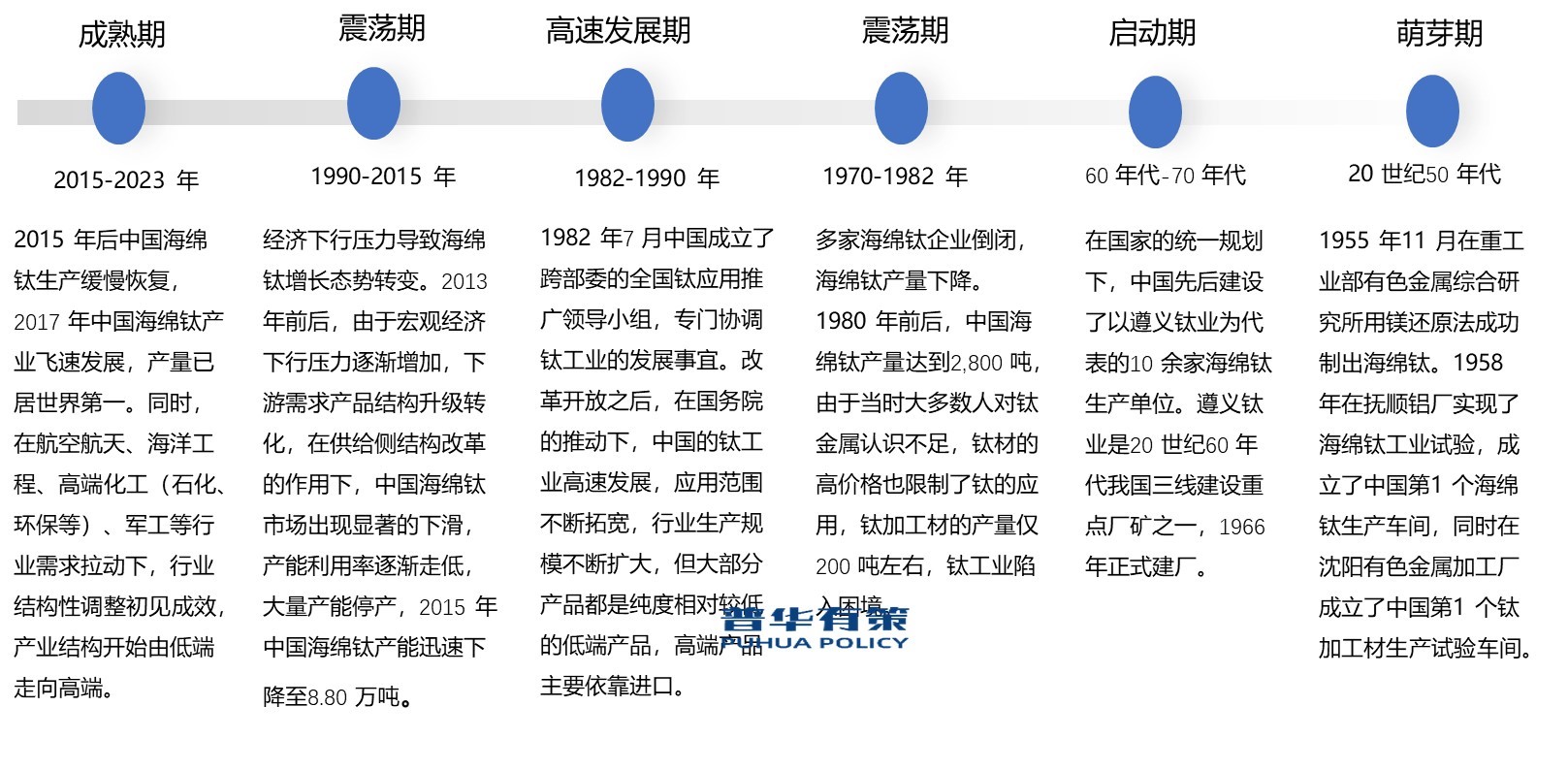

中国海绵钛市场总体可以分为六个阶段,即为1955至1959年的萌芽期,20世纪60年代至70年代的启动期,1970-1982年的震荡期,1982-1990年的高速发展期,1990-2015年的震荡期和2015-2023年的成熟期。

3、海绵钛行业发展现状及未来发展趋势

衡量一个国家钛工业规模有两个重要指标:海绵钛产量和钛材产量,其中海绵钛产量反映的是原料生产能力,钛材产量反映的是深加工能力。全球拥有海绵钛生产技术和生产能力的国家有美国、俄罗斯、中国、日本、乌克兰、哈萨克斯坦、沙特阿拉伯和印度等。从全球海绵钛行业产量来看,2022年全球海绵行业产量为27.9万吨,同比增长14.6%。其中,中国海绵钛产量占到62.7%。俄罗斯及乌克兰海绵钛产量出现不同程度的下降,日本、哈萨克斯坦、沙特阿拉伯海绵钛产量有所上升。

(1)我国海绵钛产量情况及未来市场规模

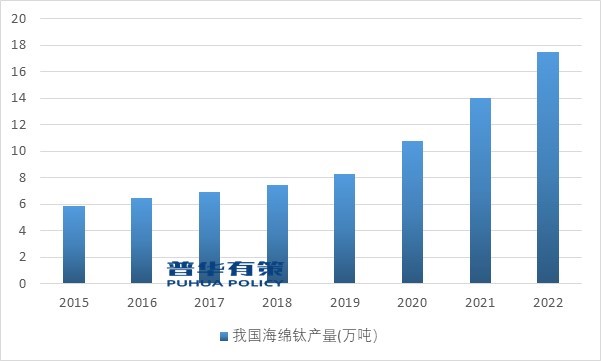

2015年至2022年间国内海绵钛产量由5.9万吨持续增长至17.5万吨,年均复合增速达到16.80%。

2015年至2022年间我国海绵钛产量(万吨)

中国海绵钛产量自2015年以来已实现逐年增长,各主要生产企业通过各自的工艺技术进步、设备更新和管理经验的积累,已逐步向全流程、大型化和精细化方向发展。国内海绵钛生产企业整体技术提升,降低了生产成本,提升了生产效率,使海绵钛产能、产量占据世界绝对领先地位。2022年我国海绵钛市场规模达113.26亿元,预计未来五年海绵钛的市场规模将增长至291.3亿元。

(2)我国海绵钛进出口情况

2021年,在生产原料价格上涨和能耗“双控”政策加码的双重影响下,原镁生产成本增加,市场供应偏紧,镁价格强势上行。此外,受益于航空航天、海洋工程等下游领域发展,海绵钛市场运行良好,需求旺盛,四氯化钛、镁锭等上游原材料价格保持在高位导致国内半流程企业产能释放受限,海绵钛行业大部分半流程或落后产能被迫退出市场或进行转型升级,同时因地缘冲突俄罗斯和乌克兰海绵钛企业产量大幅下降,海绵钛价格保持在高位。受此影响,2021年我国进口海绵钛1.38万吨,金额达1.05亿美元,进口量创下历史新高,出口量仅712吨,金额仅370万美元,存在较大贸易逆差。

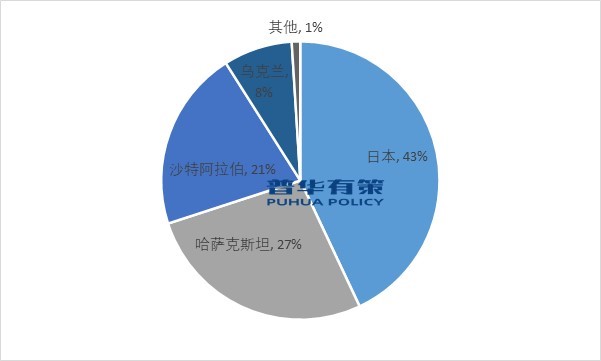

2022年我国海绵钛产量为17.50万吨,进口海绵钛1.14万吨,出口量仅1,920吨。2022年海绵钛进口主要集中在上半年,随着国外海绵钛价格的大幅上涨,下半年我国进口海绵钛数量迅速萎缩。2022年我国海绵钛主要进口来源国为日本、哈萨克斯坦、沙特阿拉伯。

我国海绵钛主要进口来源国

受下游行业需求旺盛影响,国内海绵钛行业企业产能持续扩张,并带动出口增加,2023年海绵钛进口量为133.84吨,出口量为5,837.84吨,出口量较2022年提高204.05%,海绵钛出口量创近十年来新高,国内海绵钛产业实现了进口替代、迈向了出口高端化的局面,全球竞争力进一步提升。

4、细分海绵钛下游行业发展概况

钛材即钛加工材,是指海绵钛(或海绵钛加合金元素)经熔炼形成钛铸锭,再经锻造、轧制、挤压等塑性加工方法将钛铸锭加工成钛材。

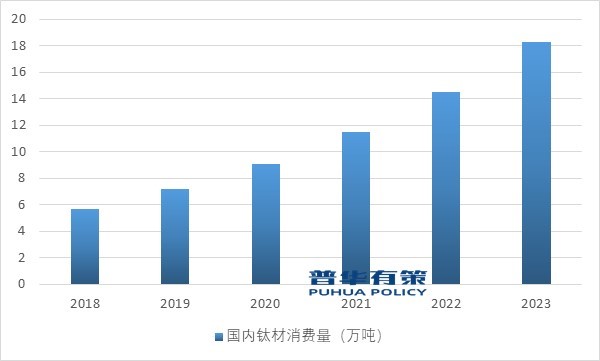

近年来,随着全球宏观经济变动和当前国际经济政治格局复杂多变,“十四五”规划和军队现代化建设进入加速期,军工装备等高端领域用钛大幅提升,钛材行业在稳固扩大传统市场的同时,加速拓展在高新领域的应用,传统化工行业用钛量稳步增长,航空航天、船舶与海洋工程、医疗用钛、消费电子等领域继续保持高速增长从而推动我国钛材的需求量持续快速增长。2018年至2023年间国内钛材消费量由5.7万吨持续增长至18.31万吨,年均复合增速达到26.29%。

2018-2023年国内钛材消费量(万吨)

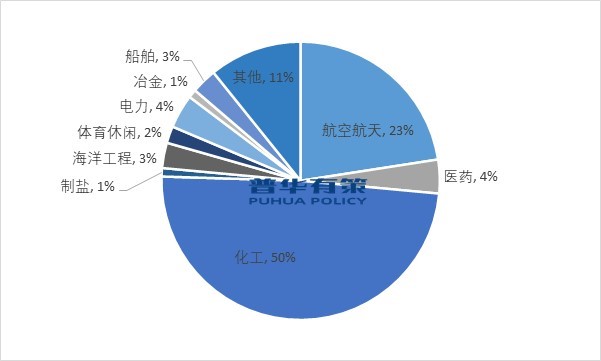

在航空航天、国防军工等高端领域,我国海绵钛消费存在较大缺口。全球钛材消费结构中钛材主要应用于高端需求领域,其中航空领域用钛占比高达46%。在拥有发达的航空航天和军工国防工业的北美和欧盟地区,尤其是美国,50%以上的钛制品需求来自于航空航天和国防军工领域。从国内钛材消费结构来看,我国虽然是全球最大的钛金属生产国和消费国之一,但整体呈现民用化和低端化的特征,我国钛制品需求大部分来自化工领域,应用主要为抗腐蚀材料,技术含量相对不高,航空航天领域高端需求,虽然近两年占比有所提升,但仍远不及国际平均水平。2022年国内钛材消费结构中,化工与航空航天作为前两大应用领域,消费量分别达到7.3万吨、3.3万吨,分别占比50.34%、22.76%。

2022年国内钛材在不同领域中的用量占比(%)

因此,航空航天等行业高端用钛比例与全球钛材需求结构相比较低,未来增量空间广阔。同时,我国大力推进的深海发展计划和大飞机发展国产化,对高端钛材的需求也将呈现快速增长态势,这为高端海绵钛生产企业提供了有力的市场机遇。

此外,2023年成为钛合金在消费电子行业应用元年,苹果公司于2023年9月发布iPhone15系列手机,其中iPhone15Pro、iPhone15ProMax宣布搭载钛合金边框。2023年10月26日,小米14系列发布会上亦宣布小米14Pro将有一个钛金属特别版。苹果手机有效推动了材质迭代,手机用钛渗透率将有望快速提升。钛材加工的成材率普遍在65-85%左右,我国钛材消费量的快速增长亦将推动海绵钛需求的快速增长。

5、行业竞争格局

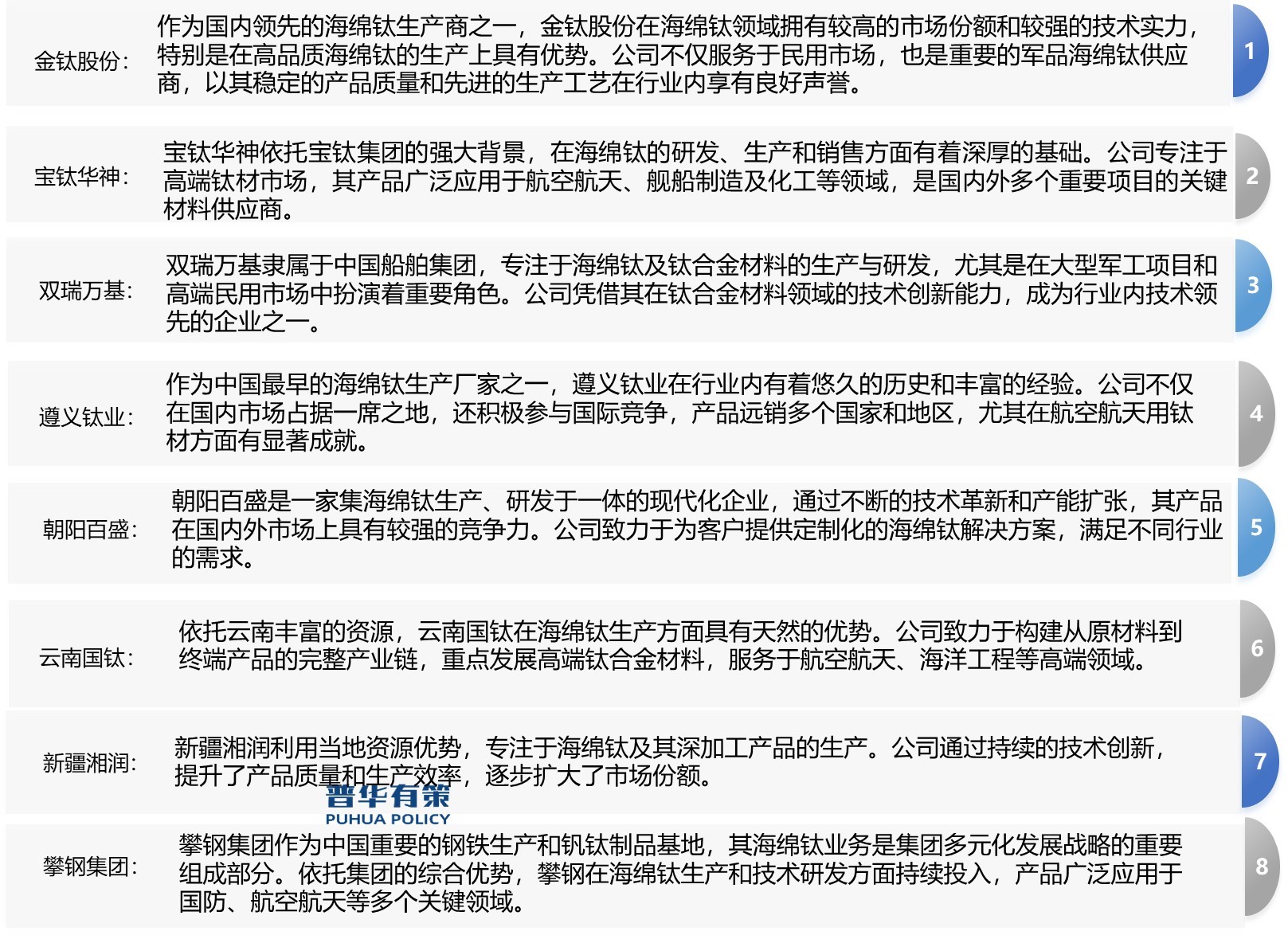

国内海绵钛行业集中度较高,中国主要海绵钛生产企业包括金钛股份、宝钛华神、双瑞万基、遵义钛业、朝阳百盛、云南国钛、新疆湘润、攀钢集团等。军品海绵钛的供应商主要有金钛股份、宝钛华神、遵义钛业、双瑞万基、朝阳百盛等。

这些企业在推动中国海绵钛行业发展、提升产业技术水平和国际竞争力方面发挥了重要作用。随着航空航天、海洋工程、医疗设备等下游行业的快速发展,国内海绵钛行业预计将持续保持增长态势,各企业之间的竞争与合作也将更加激烈和紧密。

更多行业资料请参考普华有策咨询《2024-2030年海绵钛行业产业链细分产品调研及前景研究预测报告》,同时普华有策咨询还提供市场专项调研项目、产业研究报告、产业链咨询、项目可行性研究报告、专精特新小巨人认证、市场占有率报告、十五五规划、项目后评价报告、BP商业计划书、产业图谱、产业规划、蓝白皮书、国家级制造业单项冠军企业认证、IPO募投可研、IPO工作底稿咨询等服务。(PHPOLICY:MJ)

报告目录:

第一章2018-2023年中国海绵钛行业产业链调研情况

第一节中国海绵钛行业上下游产业链分析

一、产业链模型原理介绍

二、海绵钛行业产业链结构图分析

第二节中国海绵钛行业上游产业发展及前景预测

一、上游主要产品介绍

二、上游主要产业供给情况分析

三、2024-2030年上游主要产业供给预测分析

四、上游主要产业价格分析

五、2024-2030年主要上游产业价格预测分析

一、下游应用领域结构图

二、下游细分市场应用领域分析

1、A行业用海绵钛市场分析

(1)行业发展现状

(2)需求规模

(3)需求前景预测

2、B行业用海绵钛市场分析

(1)行业发展现状

(2)需求规模

(3)需求前景预测

3、C行业用海绵钛市场分析

(1)行业发展现状

(2)需求规模

(3)需求前景预测

4、D行业用海绵钛市场分析

(1)行业发展现状

(2)需求规模

(3)需求前景预测

5、其他领域用海绵钛市场分析

(1)行业发展现状

(2)需求规模

(3)需求前景预测

第二章全球海绵钛行业市场发展现状分析

第一节全球海绵钛行业发展规模及现状分析

第三节亚洲海绵钛行业地区市场分析

一、亚洲海绵钛行业市场现状分析

二、亚洲海绵钛行业市场规模分析

三、2024-2030年亚洲海绵钛行业前景预测分析

第四节北美海绵钛行业地区市场分析

一、北美海绵钛行业市场现状分析

二、北美海绵钛行业市场规模分析

三、2024-2030年北美海绵钛行业前景预测分析

第五节欧洲海绵钛行业地区市场分析

一、欧洲海绵钛行业市场现状分析

二、欧洲海绵钛行业市场规模分析

三、2024-2030年欧洲海绵钛行业前景预测分析

第六节其他地区分析

第七节2024-2030年全球海绵钛行业规模及趋势预测

第三章中国海绵钛产业发展环境分析

第一节中国宏观经济环境分析及预测

一、国内经济发展分析

二、经济走势预测

第二节中国海绵钛行业政策环境分析

一、行业监管体制分析

二、主要法律法规、政策及发展规划情况

三、国家政策对本行业发展影响分析

第三节中国海绵钛产业社会环境发展分析

一、所属行业发展现状分析

二、海绵钛产业社会环境发展分析

三、社会环境对行业的影响

第四节中国海绵钛产业技术环境分析

一、行业技术现状及特点分析

二、行业技术发展趋势预测

第四章2018-2023年中国海绵钛行业运行情况

第一节中国海绵钛行业发展因素分析

一、海绵钛行业有利因素分析

二、海绵钛行业不利因素分析

第二节中国海绵钛行业市场规模分析

第三节中国海绵钛行业供应情况分析

第四节中国海绵钛行业需求情况分析

第五节中国海绵钛行业供需平衡分析

第六节中国海绵钛行业发展趋势分析

第七节中国海绵钛行业主要进入壁垒分析

第八节中国海绵钛行业细分市场发展现状及前景

第五章中国海绵钛行业运行数据监测

第一节中国海绵钛行业总体规模分析

第二节中国海绵钛行业产销与费用分析

一、行业产成品分析

二、行业销售收入分析

三、行业总资产负债率分析

四、行业利润规模分析

五、行业总产值分析

六、行业销售成本分析

七、行业销售费用分析

八、行业管理费用分析

九、行业财务费用分析

第三节中国海绵钛行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第六章2018-2023年中国海绵钛市场格局分析

第一节中国海绵钛行业集中度分析

一、中国海绵钛行业市场集中度分析

二、中国海绵钛行业区域集中度分析

第三节中国海绵钛行业存在的问题及对策

第四节中外海绵钛行业市场竞争力分析

第五节海绵钛行业竞争格局分析

第七章中国海绵钛行业价格走势分析

第一节海绵钛行业价格影响因素分析

第二节2018-2023年中国海绵钛行业价格现状分析

第三节2024-2030年中国海绵钛行业价格走势预测

第八章2018-2023年中国海绵钛行业区域市场现状分析

第一节中国海绵钛行业区域市场规模分布

第二节中国华东地海绵钛市场分析

一、华东地区概述

二、华东地区海绵钛市场供需情况及规模分析

三、2024-2030年华东地区海绵钛市场前景预测

第三节华中地区市场分析

一、华中地区概述

二、华中地区海绵钛市场供需情况及规模分析

三、2024-2030年华中地区海绵钛市场前景预测

第四节华南地区市场分析

一、华南地区概述

二、华南地区海绵钛市场供需情况及规模分析

三、2024-2030年华南地区海绵钛市场前景预测

第五节华北地区市场分析

一、华北地区概述

二、华北地区海绵钛市场供需情况及规模分析

三、2024-2030年华北地区海绵钛市场前景预测

第六节东北地区市场分析

一、东北地区概述

二、东北地区海绵钛市场供需情况及规模分析

三、2024-2030年东北地区海绵钛市场前景预测

第七节西北地区市场分析

一、西北地区概述

二、西北地区海绵钛市场供需情况及规模分析

三、2024-2030年西北地区海绵钛市场前景预测

第八节西南地区市场分析

一、西南地区概述

二、西南地区海绵钛市场供需情况及规模分析

三、2024-2030年西南地区海绵钛市场前景预测

第九章2018-2023年中国海绵钛行业竞争情况

第一节中国海绵钛行业竞争结构分析

一、现有企业间竞争

二、潜在进入者分析

三、替代品威胁分析

四、供应商议价能力

五、客户议价能力

第二节中国海绵钛行业SWOT分析

一、行业优势分析

二、行业劣势分析

三、行业机会分析

四、行业威胁分析

第十章2018-2023年海绵钛行业重点企业分析

第一节企业A

一、企业概况

二、企业主营产品

三、企业主要经济指标情况

四、企业竞争优势分析

第二节企业B

一、企业概况

二、企业主营产品

三、企业主要经济指标情况

四、企业竞争优势分析

第三节企业C

一、企业概况

二、企业主营产品

三、企业主要经济指标情况

四、企业竞争优势分析

第四节企业D

一、企业概况

二、企业主营产品

三、企业主要经济指标情况

四、企业竞争优势分析

第五节企业E

一、企业概况

二、企业主营产品

三、企业主要经济指标情况

四、企业竞争优势分析

第十一章2024-2030年中国海绵钛行业发展前景预测

第一节中国海绵钛行业市场发展预测

一、中国海绵钛行业市场规模预测

二、中国海绵钛行业产值规模预测

三、中国海绵钛行业供需情况预测

四、中国海绵钛行业销售收入预测

五、中国海绵钛行业投资增速预测

第二节中国海绵钛行业盈利走势预测

一、中国海绵钛行业毛利润预测

二、中国海绵钛行业利润总额预测

第十二章2024-2030年中国海绵钛行业投资建议

第一节、中国海绵钛行业重点投资方向分析

第二节、中国海绵钛行业重点投资区域分析

第三节、中国海绵钛行业投资注意事项

第十三章2024-2030年海绵钛行业投资机会与风险分析

第一节投资环境的分析与对策

第二节投资挑战及机遇分析

第三节行业投资风险分析

一、政策风险

二、经营风险

三、技术风险

四、竞争风险

五、其他风险

户名:北京普华有策信息咨询有限公司

开户银行:中国农业银行股份有限公司北京复兴路支行

账号:1121 0301 0400 11817

任何客户订购普华有策产品,公司都将出具全额的正规增值税发票,并发送到客户指定微信或邮箱。